Remploi 3

AMDG REMPLOI 3 est un Fonds d’investissement dédié aux opérations de marchand de biens et de promotion immobilière qui a pour objectif de proposer aux investisseurs une perspective de plus-value sur un patrimoine immobilier, détenu à travers des sociétés dont l’actif est principalement constitué d’immeubles construits et à construire localisés en France.

Sa stratégie consiste à rechercher des opportunités d’investissement et à négocier les acquisitions d’immeubles. Ces immeubles auront pour caractéristique de nécessiter, dans la plupart des cas, un processus de création de valeur moyen long terme à réaliser sur une durée comprise entre 24 et 48 mois (travaux importants, optimisation de l’état locatif, constructibilité additionnelle, …).

AMDG REMPLOI 3 est un Fonds éligible au dispositif « Apport -Cession » régi par l’article 150-0 B ter du Code Général des Impôts.

Caractéristiques du Fonds

| CODE ISIN | FR001400KXJ1 |

|---|---|

| FORME JURIDIQUE | Société par Actions Simplifiée (SAS) |

| STRATÉGIE | Sa stratégie consiste à rechercher des opportunités d’investissement, à négocier les acquisitions, à créer de la valeur par des aménagements (travaux, extension, changement de destination…) et à mettre, le cas échéant, ces biens en location et à les céder dans les meilleures conditions financières. |

| DURÉE DE BLOCAGE | La durée statutaire du Fonds est de 5 ans prorogeable 2 fois 1 an à l’initiative de la Société de Gestion. Pendant cette période, les investisseurs ne peuvent exiger le rachat de leurs actions par AMDG REMPLOI 3. La durée de blocage est donc calée sur la durée de vie d’AMDG REMPLOI 3. |

| DURÉE CIBLE | La durée cible du Fonds est de 5 ans. |

| SORTIE POSSIBLE | Les investisseurs resteront associés du Fonds pendant toute sa durée de vie éventuellement prorogée sauf à céder leurs actions à un tiers, sous réserve de l’agrément du projet de cession par le Président d’AMDG REMPLOI 3. Des remboursements d’apports pourront être réalisés lors de cessions d’actifs pendant la durée de vie du Fonds. |

| CLIENTS CIBLES | Clientèle recherchant des investissements éligibles au dispositif 150-0 B ter du CGI et ayant cédé ses titres moins de 2 ans avant sa souscription dans AMDG REMPLOI 3. Les investisseurs non éligibles au dispositif peuvent bénéficier de la performance de ce fonds. |

| EFFET DE LEVIER | Maximum 5 au niveau des sociétés commerciales détenues par le Fonds. |

| GESTION DES LIQUIDITÉS | Les liquidités pourront être investies dans des instruments du marché monétaire dont l’horizon de liquidité est inférieur à un an. |

| TYPES D’ACTIONS

|

Actions A souscrites par les investisseurs

Actions B souscrites par la Société de Gestion ou ses collaborateurs. |

| PRIX DES ACTIONS | La valeur nominale des Actions A et des Actions B est de 1 000 € |

| MONTANT MINIMUM DE SOUSCRIPTION | 100 000€ |

| PERIODE D’INVESTISSEMENT | 90% de l’actif doit être investi durant le premier exercice comptable |

| PARTAGE DES BÉNÉFICES | 85 % de la plus-value sera distribuée aux porteurs d’actions de catégorie A et 15 % de la plus-value sera distribuée aux porteurs d’actions de catégorie B., au-delà d’un TRI à 6% |

| DROITS D’ENTRÉE | 6% maximum |

| FRAIS DE GESTION | 2,00 % HT de l’encours géré hors levier |

| COMMISSIONS D’ACQUISITION ET DE CESSION | 0,55% HT du montant de l’acquisition ou de la cession. |

Le Fonds ne relève pas de la fiscalité immobilière mais de la fiscalité des valeurs mobilières.

Particuliers : Le Fonds n’est pas soumis à l’IFI (Impôt sur la Fortune Immobilière). Les biens immobiliers à l’actif du Fonds relèvent de l’activité de marchand de biens, activité commerciale n’entrant pas dans le champ de l’IFI. Pour les revenus distribués, il est possible d’opter pour la flat-tax.

Personnes morales : Les produits financiers sont soumis à l’impôt sur les sociétés. Pour les sociétés qui souscrivent plus de 5% du Fonds, elles peuvent demander à relever du régime mère-fille (taux d’IS résiduel de 1,25%).

Le Fonds permet aux chefs d’entreprise, par l’intermédiaire de holdings, de bénéficier du régime d’apport-cession de titres prévu à l’article 150-0 B ter du Code Général des Impôts). Ce mécanisme permet de bénéficier du report d’imposition sur la plus-value de cession des titres.

La société de gestion recommande aux investisseurs de se rapprocher de leur conseiller fiscal pour toute question relative à la fiscalité qui leur est applicable.

Montant de souscription minimum : 100 000 € correspondant à 100 actions A d’un montant unitaire de 1 000€.

Début de commercialisation : En cours de commercialisation

Fin de commercialisation : 15 décembre 2024

Droits d’entrée : 6% maximum

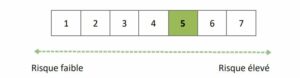

Profil de risque et de rendement :

L’indicateur de risque part de l’hypothèse que vous conservez le produit pendant toute la durée de vie du Fonds jusqu’à la clôture de sa liquidation.

L’indicateur de risque permet d’apprécier le niveau de risque de ce produit par rapport à d’autres. Il indique la probabilité que ce produit enregistre des pertes en cas de mouvement sur le marché immobilier ou d’une impossibilité de notre part à vous payer. Les données historiques utilisées pour calculer l’indicateur de risque pourraient ne pas constituer une indication fiable du profil de risque futur du Fonds. En conséquence, la catégorie de risque associée à ce Fonds n’est pas garantie et pourra évoluer dans le temps.

Le capital n’étant pas garanti, vous pouvez perdre tout ou partie de votre investissement du fait des aléas de marché.

Les principaux risques auquel le Fonds est exposé sont les suivants :

Risque de perte en capital : Le Fonds n’offre aucune garantie de protection en capital. La Valeur Liquidative des Parts peut donc être inférieure au prix de souscription de la Part.

Risque lié à la gestion discrétionnaire : Le Fonds peut ne pas être investi à tout moment sur les marchés ou sur les immeubles les plus rentables. La performance du Fonds peut être inférieure à l’objectif de gestion et la Valeur Liquidative du Fonds peut enregistrer une performance négative.

Risques liés à l’investissement dans des actifs immobiliers : Les investissements réalisés par le Fonds sont soumis aux risques inhérents à la détention et à la gestion d’Actifs Immobiliers.

Risque de liquidité : Le Fonds ayant une durée de vie limitée, les actifs devront être cédés dans des délais imposés. La difficulté de liquider certains actifs dans ces délais pourrait impacter la valeur du Fonds.

Risque de contrepartie : Le risque de contrepartie est le risque de défaillance des locataires ou des acquéreurs en cas de cession d’Actifs Immobiliers, ou le risque de défaillance des banques en cas de financement bancaire, qui peut ainsi conduire à un défaut de paiement. Le défaut de paiement d’une contrepartie peut entraîner une baisse de la Valeur Liquidative du Fonds.

Risque lié à l’endettement (effet de levier) : L’effet de levier a pour effet d’augmenter la capacité d’investissement du Fonds mais également les risques de perte.

Le Fonds AMDG REMPLOI 3 est en cours de commercialisation.

L’évolution de la VL est présentée dans les bulletins semestriels.